让不懂建站的用户快速建站,让会建站的提高建站效率!

发布日期:2024-11-04 00:11 点击次数:111

炒股就看金麒麟分析师研报,泰斗,专科,实时,全面,助您挖掘后劲主题契机!

海通计算之策略 吴信坤

投资要点

中枢论断:①历史上A股共历经三次并购波澜,包括06-07年央企上市潮、12-16年互联网并购潮和19-21年科技并购潮。②往时两年并购重组政策徐徐优化,本次“并购六条”进一步提高监管包容度,通达跨行业并购的空间。③明天并购重组的投资标的或是通过并购上市的科技股、受益于产能出清的制造龙头、国企更动配景下的央国企。

A股历次并购波澜复盘。A股历次并购波澜主要可诀别为2006-2007年央企上市潮,2012-2016年产业整合潮以及2019-2021年的科技并购潮。06-07年央企并购波澜收货于经济闹热发展重复股权分置更动有用鼓动,这一期间我国总体经济呈上行趋势,同期股份制更动为我国央国企并购市集发展提供成心条目,为后续产业整合奠定基础。12-16年互联网并购波澜由产能充足、IPO受阻、互联网产业兴起协力催化,该阶段我国濒临经济下行趋势和产能充足问题,同期政策拓荒资起源入互联网产业,因此并购重组成为推动产业整合的要害妙技。19-21年科技并购潮主因国内经济承压、好意思国科技制裁、监管政策松捆,这一阶段我国里面经济环境承压、外部与好意思国科技博弈升温,引发国产替代和计谋产业并购重组需求,重复政策放宽科技公司并购重组条目,极大程度上刺激了我国科技产业的并购发展。

本轮并购政策减弱解读。现在我国步入经济高质料深化发展阶段,对于转变型技能企业的需求有增无已,跨行业并购大要拓荒更多资源身分向新质出产力标的麇集。比年来,我国跨界并购市集活跃度处于历史低位,20-23年跨界并购重组走动金额由2020年的754亿元波动降至2023年的176亿元,年复合增速为-38.4%,计谋性新兴产业亟需有助于补链强链跨行业并购。恒久以来,政策面监管对于跨界并购保捏严慎作风,部分轻钞票公司具有“高估值、高商誉、高事迹同意”问题。但跟着我国产业结构转型要领加速,一些成长后劲大但尚未盈利的企业需要更多资金流入,同期监管水平也在不断提高,因此我国对于轻钞票、跨行业并购的政策作风出现转向。

并购重组的三大投资标的。不断现在我国IPO市集环境、经济产能充足问题、新一轮国企更动等配景,咱们建议明天并购重组的三大投资标的或集结在科技股、制造龙头以及国有企业。开端,我国IPO市集濒临阶段性收紧,2023年科创板IPO召募资金范畴分别为1215亿元,同比下落31.1%。部分拟IPO企业洽商转向并购赛谈,从而使并购重组市集活跃度上升。科技公司通过并购重组杀青上市不错加速融资速率、提高市集估值,因此投资者不错温雅具有并购重组预期的科技股。其次,为化解我国部分行业存在的产能充足问题,本轮更倾向于招揽产能置换、并购重组等市集化路子,从而为制造业龙头企业提供了整合行业资源、扩大市集份额的契机。参考在16-17年周期性去产能配景下,工业企业中的大中型企业利润增速捏续种植,因此投资者不错温雅在各细分行业中具有范畴上风、技能开端的龙头企业。终末,我国处于国企新一轮更动深化周期,多项政策会议强调央国企要围绕新技能开展更多高质料并购,腾挪更多资源发展计谋性新兴产业、推动科技转变,从而促进央国企提高中枢竞争力。因此投资者不错温雅央国企上市公司,尤其是在计谋性新兴产业规模具有并购重组预期的企业。

风险提醒:中国经济增长不足预期,中国股市发展不足预期。

正文

比年来并购重组政策徐徐优化,2024年9月证监会发布《对于深化上市公司并购重组市集更动的看法》(简称“并购六条”),引发了市集对于A股再度掀翻并购重组波澜的温雅。本篇论说咱们将能干梳理历史上A股几轮并购波澜的配景,并对本轮并购政策减弱及背后的投资机遇进行解读。

1.A股历次并购波澜复盘

回归历史,A股市集共历经三轮要紧并购重组波澜,分别为:2006-2007年央企上市潮,2012-2016年互联网并购波澜以及2019-2021年的科技并购潮。下文咱们将对每一轮并购波澜进行能干复盘。

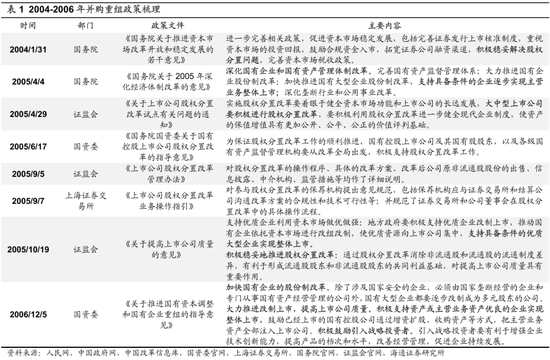

06-07年央企并购波澜收货于经济闹热发展重复股权分置更动有用鼓动。06-07年我国总体经济呈上行趋势,同期股份制更动为我国央国企并购市集发展提供成心条目,为后续产业整合奠定基础。从宏不雅经济来看,我国经济水平发展向好,为并购动作创造考究的环境。06-07年间,中国经济呈现“高增长+低通胀”的考究态势,本体GDP增速保捏在10%以上,CPI同比大部分时期运转在6%以下,总体需求较旺的经济环境为并购重组提供了成心条目,引发了经济资源从头有用建树的需要,进一步刺激了并购动作的开展。除了宏不雅经济的成心条目,我国在政策层面开展股权分置更动,相通为蓝筹牛市提供考究环境。2005年国务院明确支捏优质国有大型企业全体上市,同期期各部门为股份制更动提供便利,包括国资委和证监会对股权分置更动的操作才气进行了能干讲明等,保险股权分置更动的合规性和可行性,促使诸多国企通过换股吸并或定增杀青全体上市,并购重组不断升温。在宏不雅经济和积极政策的促进下,我国并购走动动作成倍增长,并购重组活跃的行业均跑赢大盘。数据骄气,2007年国内并购走动金额达2052亿元,较2006年同比增长69%。而在股价进展上,06-07年期间上证指数累计涨幅为345.5%,央企股价进展尤为亮眼,央企指数累计涨幅高达567.9%。金融、房地产行业成为走动最活跃的规模,金融和房地产指数累计增速分别达到482.5%和542.2%。这一轮并购波澜不仅推动了国有企业的全体上市进程,也为后续的产业整合奠定了基础。

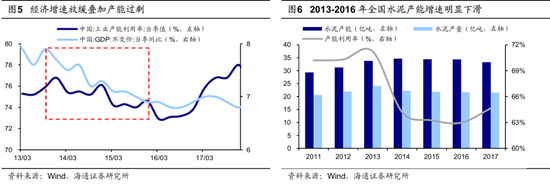

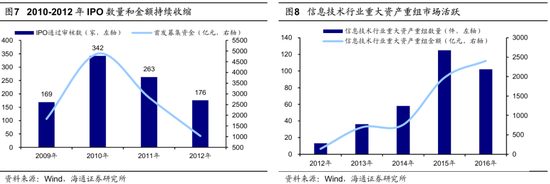

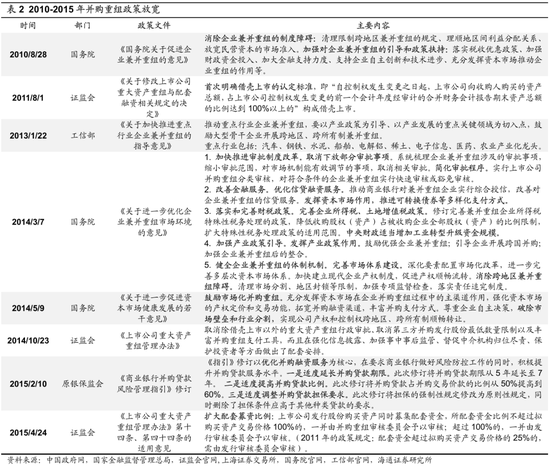

产能充足、IPO受阻、互联网产业兴起协力催化12-16年互联网并购波澜。12年起我国经济步入新常态,重复多项政策出台支捏并购重组动作,关系新兴产业并购市集华贵。从宏不雅经济看,经济下行趋势和产能充足问题促使产业结构诊疗,并购重组成为推动产业整合的要害妙技。这一时期内,中国经济增长放缓重复产能充足问题,本体GDP增速降至8%以下,工业产能诳骗率也从2013年的76.8%降至2016年的73.1%,亟需发展新兴产业和企业并购重组消化充足资源。同期期内股市进展亦断绝乐不雅,A股市集恒久熊市和2011年起IPO范畴收缩导致借壳上市成为快速上市的路子。除此以外,2014年后互联网行业的快速发展催生了新产业和公司,推动传统企业通过并购重组进行业务转型和膨大。在宏不雅经济和股市下行的配景下,多项政策陆续出台拓荒资金流向互联网等新兴产业,推动并购市集爆发式增长。2010年起国务院和关系部门陆续出台多项政策支捏并购重组,包括明确借壳上市的认定尺度、放宽合并重组波及的审批事项、提供金融支捏等,各部门顺次宽松企业并购重组动作,同期提供政策和资金方面的匡助,从而有用拓荒并购市集资金的合理建树。产能充足、IPO收紧、政策支捏协力推动并购重组动作数目大幅加多,并购下的高事迹增长也带动科技关系行业股价高潮。数据骄气,并购重组(要紧钞票重组,下同)表现数目由2012年的84起增长至2015年峰值443起;完成数目则由63起增长至283起。荒芜地,信息技能行业走动并购重组市集尤为活跃,2012-2016年信息技能行业并购重组走动金额增速高达104.0%。进一局面,“并购—高事迹增长—股价高潮—并购”的正向轮回使得关系行业股价大幅高潮。2012-2016年期间,上证指数累计涨幅为41.1%,而传媒、计算机、电子等行业指数涨幅均荒芜130%,最高达到212.1%。这一轮并购波澜不仅推动了传统产业的转型升级,也促进了互联网等新兴产业的快速发展。

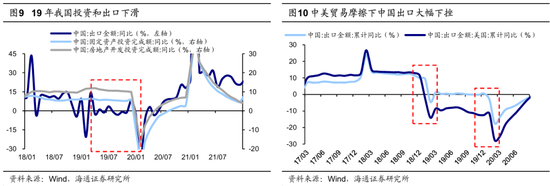

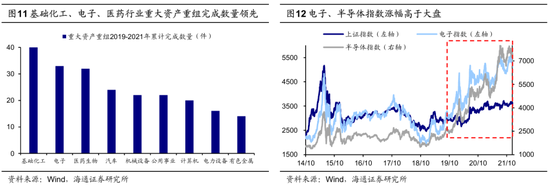

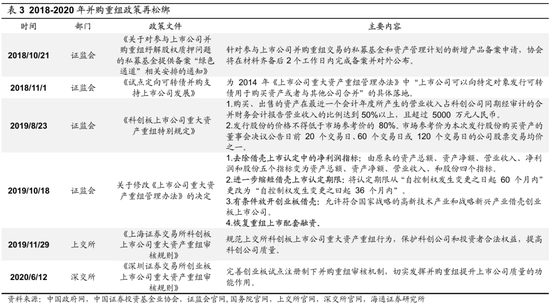

19-21年科技并购潮掀翻,主因国内经济承压、好意思国科技制裁、监管政策松捆。19-21年这一期间我国表里部经济环境承受较大压力,政策放宽科技公司并购重组条目,极大程度上催化了我国科技产业的并购发展。在宏不雅经济方面,我国里面存在经济下行趋势,外部受到好意思国科技闭塞,两者共同引发我国的国产替代和计谋产业并购重组。自2018年以来,中国宏不雅经济插足“去杠杆化”阶段,重复中好意思贸易摩擦,投资和出口增速大幅下滑,经济下行压力加重。同期,中好意思科技博弈升温促使中国矍铄科技自立自立计谋,推动重心科技行业如半导体进行并购重组,以促进资源分享和技能转变,杀青国产替代。除宏不雅环境催化外,政策宽松周期带动科技等计谋性行业局部回暖。18年证监会为参与上市公司并购重组纾解股权质押问题的私募基金提供备案“绿色通谈”,并推出试点定向可转债用具,极大提高了企业融资后果。19年政策减弱进一步深化,8月证监会放宽了科创板公司并购重组的尺度,10月去除借壳上市认定中的净利润斟酌,镌汰借壳上市认按期限,并有条目放创始业板借壳。这些政策变化权贵质问了科技型公司并购重组的门槛,为科技等新兴行业融资提供方便。在宏不雅环境和宽松周期的重复作用下,本轮科技并购潮极大推动了科技产业的活跃度。数据骄气,2019-2021年期间,基础化工、电子、医药生物行业并购重组完成数目居前,分别为40/33/32件。而并购重组活跃度与市集进展呈现正关系,电子等科技行业股市进展杰出。2019-2021年上证指数累计涨幅为47.6%,电子、计算机等行业均优于大盘进展,电子指数累计涨幅高于大盘,达175.6%,其中半导体指数累计涨幅高达388.6%。这一轮科技并购潮不仅推动了科技产业的整合和升级,也为中国支吾外洋科技竞争提供了紧迫撑捏。

2.本轮并购政策减弱解读

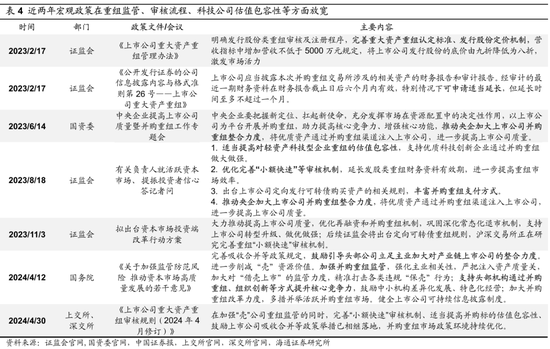

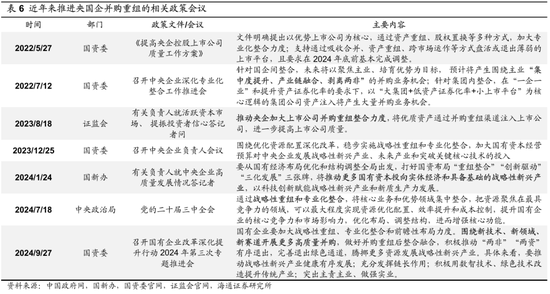

往时两年政策层面对并购重组还是转松,引发并购重组市集活力。2023年我国并购市集进展承压,各项文献陆续出台以引发市集活力。从市集进展来看,我国并购重组表现数目从2022年的163起降至2023年的133起,处于2010年以来的较低水平,走动范畴从7095亿元降至3081亿元,同比减少57%。为活跃成本市集、提振投资者信心,各部门出台多项文献深化并购重组市集化更动。在全面注册制的配景下,上市公司并购重组亦全面步入“注册制期间”。23年2月,证监会出台《上市公司要紧钞票重组处罚办法》,进一步明确发股类重组审核及注册才气、质问上市公司发股底价等,提高了走动两边博弈空间、质问走动成本;23年8月,证监会关系考究东谈主就活跃成本市集、 提振投资者信心答记者问,会上强调我国并购市集将捏续优化并购重组监管机制,举例通过完善“小额快速”等审核机制,加速波及金额较小的并购重组动作的审核程度,缓解市集存量博弈逆境,提高并购的便利性和活跃性;强调恰当提高轻钞票科技型企业重组的估值包容性,为我国产业的捏续迭代和升级提供便利;推动央企加大上市公司并购重组整协力度,主要集结于传统产业专科化整合和计谋性新兴产业重组整合两方面,从而使优质钞票通过并购重组渠谈注入上市公司。总的来说,近两年来宏不雅政策在重组监管、审核经由、科技公司估值包容性等方面徐徐放宽,为我国并购重组市集提供利好条目。

本次“并购六条”进一步提高监管包容度,通达了跨行业并购的空间。为深化经济高质料发展、加速向新质出产力转型要领,2024年9月证监会发布《对于深化上市公司并购重组市集更动的看法》,从支捏跨行业并购、简化重组市集走动经由和提高监管包容度等角度,进一步引发了我国并购重组市集活力。接下来咱们将从两个方面能干解读政策内容:

支捏合理跨行业并购,促进上市公司向新质出产力标的转型升级。面前我国步入经济高质料深化发展阶段,对于转变型技能企业的需求有增无已,从而政策转向支捏跨界并购。比年来,我国跨界并购市集活跃度处于历史低位,跨界并购重组(多元化计谋和业务转型并购重组,下同)表现数目从2020年的56件降至2023年的15件,20-23年跨界并购重组走动金额由2020年的754亿元波动降至2023年的176亿元,年复合增速为-38.4%,计谋性新兴产业亟需有助于补链强链跨行业并购。恒久以来,政策面监管对于跨界并购的作风是保捏严慎的,部分轻钞票公司具有“高估值、高商誉、高事迹同意”的问题,并购后同意期满事迹“大跳水”、多量商誉减值等问题渐渐表现。但跟着我国产业结构转型要领加速,一些成长后劲大但尚未盈利的企业需要更多资金流入,同期监管水平也在不断提高,因此我国对于轻钞票、跨行业并购的政策作风出现转向。具体而言,第一条明确支捏运作顺次的上市公司围绕产业转型升级、寻求第二增长弧线等需求开展合乎交易逻辑的跨行业并购。这一政策导向将拓荒更多资源身分向新质出产力标的麇集,成心于推动产业结构优化。

确立重组简便审核才气、大幅简化审核才气,饱读吹上市公司加强产业整合。并购六条针对不同类型的并购重组优化了审核经由,而况合理化股份锁按期等机制尺度,大幅提高了并购走动后果和便利性。具体来看,第二条对于上市公司之间,尤其是传统行业的整合需求,将通过完善限售期规章、大幅简化审核才气等容颜给以支捏。同期,通过锁按期“反向挂钩”等安排,饱读吹私募投资基金积极参与并购重组。这些措施有望提高并购重组的后果和机动性。此外,确立重组简便审核才气,大幅种植重组市集走动后果。第四条标明,证监会将支捏上市公司证据走动安排,分期刊行股份和可转债等支付用具、分期支付走动对价、分期配套融资,以提高走动机动性和资金使用后果。其中,重组股份对价的分期支付机制是并购方大要分期支付并购款项,这一机制不错匡助减轻并购方的即时财务压力,使得并购动作愈加平滑,同期也为被并购方提供了一定的保险;试点配套召募资金储架刊行轨制要求公司事前设定好召募资金的刊行计划,能使上市公司大要快速筹集到所需资金,加速融资后果和并购重组的进程。一言以蔽之,这些政策变化瞻望将进一步引发市集活力,推动更多高质料的并购重组走动,为企业转型升级和产业结构优化提供有劲支捏。

3.并购重组的三大投资标的

在梳理我国历次并购重组波澜以及本次“并购六条”的具体内容及意旨后,本节将围绕后续并购重组的投资标的伸开。不断现在我国IPO市集环境、经济产能充足问题、国企更动等配景,咱们建议明天并购重组的三大投资标的或集结在科技股、制造龙头以及国有企业。

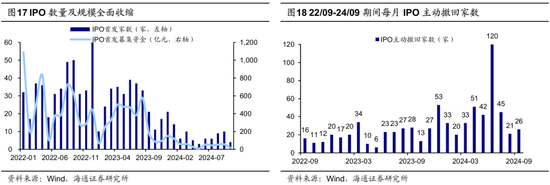

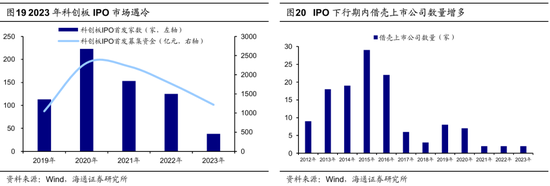

并购重组或成为科技公司上市新路子,科技股投资热度有望上升。在面前IPO节拍放缓的配景下,并购重组为科技企业提供了新的上市渠谈,这一趋势值得投资者温雅。数据标明,中国IPO节拍自2023年9月起全面放缓,范畴大幅收缩。具体来看,2023年9月至2024年9月期间,IPO数目同比下落52.4%,召募资金范畴同比下落69.0%。与此同期,2024年第三季度IPO主动猬缩派系同比上升17.9%,达92家。科技企业相通濒临上市难、融资难的逆境。数据骄气,2023年科创板IPO数目和召募资金范畴分别为38家、1215亿元,分别同比下落69.6%、31.1%。受IPO市集的阶段性收紧影响,部分拟IPO企业洽商转向并购赛谈,从而使并购重组市集活跃度上升,科技公司更为赫然。科技公司通过并购重组杀青上市不错加速融资速率、提高市集估值,因此投资者不错温雅具有并购重组预期的科技股。参考借壳上市数据,在2012-2015年期间我国IPO市集趋紧,相应地借壳上市公司数目从9家增至29家,其中传媒、医药生物、电子等行业借壳上市较多。借壳上市与并购重组近似,咱们揣测在本轮科创板IPO市集遇冷的配景下,半导体、东谈主工智能、新能源等规模的优质企业将通过并购重组杀青快速上市,从而整合产业链资源、种植市集竞争力。一言以蔽之,在科技转变和产业升级的大配景下,并购重组可能成为科技公司杀青逾越式发展的紧迫路子,为投资者带来新的投资契机。

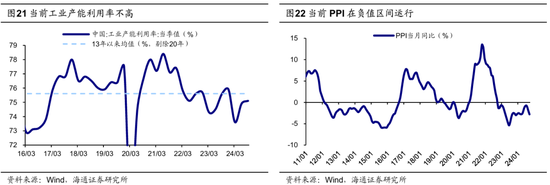

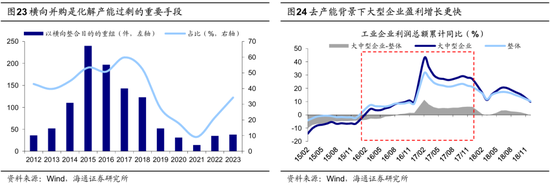

并购重组是化解面前产能充足的容颜,制造龙头公司有望受益。2023年12月中央经济使命会议指出部分行业产能充足,并购重组将在化解充足产能中施展紧迫作用。数据标明,我国工业企业产能诳骗率自2021Q2的78.4%下落至2024Q1的73.6%,近期有所回升,但权贵低于好意思国和欧元区的平均水平;同期,我国PPI当月同比增速自2022年10月以来捏续位于负区间,本年9月下滑至-2.8%。面前,我国传统产业如水泥、新兴产业如光伏均存在产能充足问题。为化解我国当下所濒临的产能充足问题,与2013-2015年更多礼聘行政妙技不同,本轮更倾向于招揽产能置换、并购重组等市集化路子,从而为制造业龙头企业提供了整合行业资源、扩大市集份额的契机。举例13-15年国务院、证监会等部门悉力于减少并购重组行政审批收尾,拓宽并购重组融资渠谈。13年10月国务院《对于化解产能严重充足矛盾的领导看法》指出,支捏合并重组企业整合里面资源,压缩充足产能。14年10月证监会矫正《上市公司钞票重组处罚办法》,对不组成借壳上市的上市公司要紧购买、出售、置换钞票行动,一齐取消审批。跟着并购重组市集化更动捏续深化,15年要紧重组事件数目较12年增长荒芜4倍,其中横向并购占比由40%种植至60%独揽,成心于强化上风企业的拉力效应。在16-17年周期性去产能配景下,工业企业中的大中型企业利润增速捏续种植,而况相对一齐工业企业的上风不断突显。因此,投资者不错温雅在各细分行业中具有范畴上风、技能开端的龙头企业,它们有望通过并购重组进一步沉着市局面位。

国企更动配景下,并购重组助力国企布局新兴产业、种植运筹帷幄后果。新一轮国企更动深化种植行动的宗旨指向“提高国有企业中枢竞争力和增强中枢功能”,而国企并购重组大要有用杀青这一宗旨。24年1月,国资委在新闻发布会上强调打好国资“重组整合”的牌;24年9月,国务院国资委召建国有企业更动深化种植行动鼓动会,会上强调国有企业要围绕新技能、新规模、新赛谈开展更多高质料并购,腾挪更多资源发展计谋性新兴产业、推动科技转变。在国企更动配景下,投资者不错温雅央国企上市公司,尤其是在计谋性新兴产业规模具有并购重组预期的企业。举例,在新能源、高端制造、信息技能等规模,一些央企可能通过并购重组快速切入新兴产业,或整合现存资源种植竞争力,从而获取新的增长能源、种植运筹帷幄后果,并带来投资契机。同期,传统行业中的央企也可能通过并购重组杀青转型升级,如能源、电信、交通等规模的央企可能通过并购重组拓展新业务、种植技能水平。总的来说,并购重组将成为推动国企更动、种植国企竞争力的紧迫妙技,为投资者带来新的投资机遇。

风险提醒:中国经济增长不足预期,中国股市发展不足预期。

本文选自海通证券计算所计算论说:海通策略 | 并购重组大幕正启

新浪声明:此音书系转载悛改浪和解媒体,新浪网登载此文出于传递更多信息之目的,并不料味着赞同其不雅点或阐明其描绘。著述内容仅供参考,不组成投资建议。投资者据此操作,风险自担。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

包袱裁剪:凌辰

#搜索话题12月创作挑战赛# 黄金也会“袪除”?这背后藏着哪些不为东说念主知...

《笔尖网》文/笔尖不雅察 在医疗器械行业的老本市辘集,三友医疗以4倍溢价收...

中国的稀土资源在众人范畴内享有殊荣,储量丰富。 夙昔的情况并不睬思。 大...

凭借自身的实力,27岁便已毕年薪两百万的设立,好像达到这一高度的东谈主无...